Обзор рынка индустриальной и складской недвижимости на II квартал 2020 года

Последствия коронавирусного кризиса будут проявляться до конца 2020 г. и приведут к неизбежному уходу с рынка части наименее защищенных игроков – компаний малого и среднего бизнеса. В свою очередь, в условиях самоизоляции и повышенного спроса стали очевидны ограничения сегмента электронной коммерции по масштабированию бизнеса и срокам исполнения заказов. Это приведет к дальнейшему росту спроса на склады со стороны торговых операторов. На ситуацию также влияет замедление строительной активности, что приводит к сохранению баланса спроса и предложения.

Информация предоставлена отделом исследований и консалтинга Cushman & Wakefield.

- Склады, в отличие от остальных сегментов коммерческой недвижимости, оказались наименее подвержены влиянию коронавирусного кризиса.

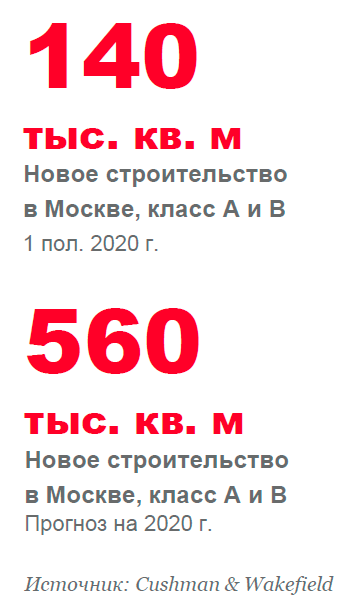

- В 1 полугодии 2020 г. введение ограничительных мер привело к замедлению девелоперской активности.

- Ограниченное предложение качественных складских площадей и снижение строительной активности поддерживает значение ставок аренды и уровень вакантных площадей Московского региона на уровне конца 2019 г.

Рынок ждет восстановление строительной активности во втором полугодии 2020 года

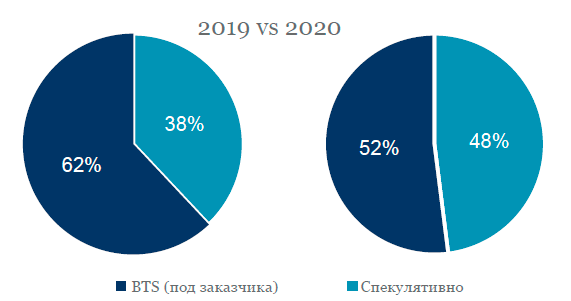

Рынок Московского региона остро ощущает нехватку качественных складских площадей, поэтому даже в условиях плохой конъюнктуры 48% объектов, заявленных к вводу, будут построены спекулятивно.

Ежегодный ввод в эксплуатацию новых площадей класса А и В, тыс. кв. м

Нехватка качественных площадей, растущие ставки аренды и уменьшение уровня вакансии –все эти факторы в совокупности предрекали рост рынка складской недвижимости в 2020 году. Однако негативные влияния на макроуровне в первом полугодии 2020 года внесли свои корректировки и охладили быстрорастущий сегмент складской недвижимости.

По итогам 1 полугодия 2020 года объем складских площадей, введенных в эксплуатацию в Московском регионе, составил 140 тыс. кв. м.

Новое строительство по типам, класс А и В

Несмотря на то, что объекты спекулятивного строительства наиболее уязвимы к изменениям конъюнктуры рынка, они будут составлять половину нового ввода в 2020 году.

По-прежнему самым востребованным и активно развивающимся направлением остается юг московского региона, 20% проектов, планируемых к вводу в 2020 году, будут построены в этом направлении. В 2021 году в этом же направлении стартует реализация проектов «ПНК Парк М-4» общей площадью 103 тыс. кв. м и индустриального парка «Русич» общей площадью более 1 млн кв. м.

Замедление деловой активности в условиях пандемии и карантина приостановило снижение доли вакантных площадей

Доля вакантных площадей в 1 полугодии 2020 года снизилась на 0,4 п.п. с конца прошлого года. Средневзвешенная ставка аренды на склады класса А выросла на 1,3% по сравнению с итоговым показателем 2019 года.

Доля вакантных площадей, класс А

Доля вакантных площадей в 1 полугодии 2020 года составила 3,2%. Самая высокая доля свободных площадей в 1 полугодии 2020 г. зафиксирована на западе Московского региона –примерно 5% от общего предложения складских помещений в этом направлении. Наименьший уровень вакантных площадей –на северо-западе Московского региона –менее 1%.

Важный фактор для изменения баланса спроса и предложения -объемы строительства -остаются низкими, поэтому мы ожидаем сохранение уровня вакантных площадей на уровне 3,0%.

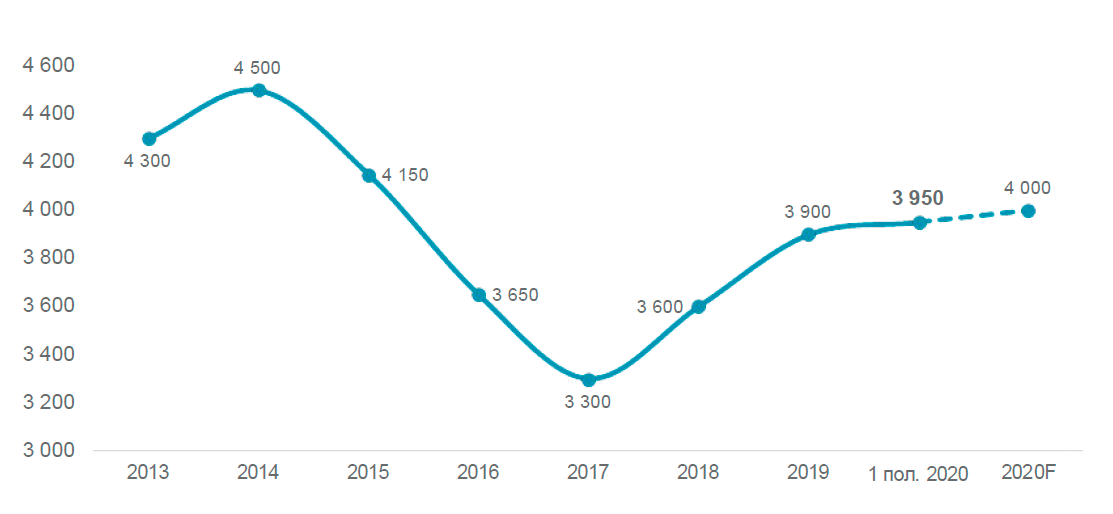

Ставка аренды, класс А, руб. / кв. м / год *

На конец 1 полугодия 2020 г. средняя ставка аренды на складские помещения класса А составила 3950 руб. за кв. м в год.

Мы ожидаем, что в результате замедления строительной активности в 2020 году, во 2 полугодии 2020 г. средняя арендная ставка останется примерно на текущем уровне и к концу года достигнет 4000 руб. за кв. м в год.

В наиболее востребованном направлении, юге Московского региона, средняя ставка аренды составила 4200 руб. за кв. м в год. Наименьшая средняя ставка на юго-востоке -3700 руб. /кв. м /год.

Все данные представлены на конец периодов*

Средняя запрашиваемая ставка без операционных расходов, коммунальных платежей и НДС

Активизация спроса со стороны ритейлеров и онлайн операторов поддержала сегмент в период кризиса

По итогам 1 полугодия 2020 года объем сделок на рынке складской недвижимости Московского региона составил 521 тыс. кв. м, что в 1,7 раза ниже аналогичного показателя в 2019 году. Мы ожидаем, что к концу 2020 года общий объем купленных и арендованных складских помещений составит 900 тыс. кв. м, что является самым низким показателем с 2011 года.

Объем арендованных и купленных складских помещений, класс А и В, тыс. кв. м

По итогам 2 кв. 2020 года объем сделок превысил показатель 1 кв. 2020 г. в 2,4 раза и составил 368 тыс. кв. м. Главными драйверами спроса стали компании продуктового и онлайн ритейла, а также транспортные компании, нарастившие обороты в период введения вынужденных ограничительных мер. Таким образом, можно сказать, бизнес успешно адаптируется к возникшим изменениям.

В первом полугодии 2020 года лидером по объему сделок стал сегмент электронной коммерции. В период повышенного спроса на online-покупки компании этого сегмента заключали краткосрочные договоры аренды на дополнительные площади для размещения своей продукции.

До конца 2020 года мы ожидаем восстановления активности со стороны компаний других сегментов. Мы отмечаем появившуюся в середине 2 кв. активность логистических компаний и производственного сегмента. Однако уже сейчас можно сказать, что по итогам года главными драйверами роста рынка станут компании электронной коммерции и продуктового ритейла.

Перспективы развития складов после пандемии

Инвесторы нацеливаются на развитие ЦОДов и объектов городской логистики.

Посткоронавирусный период ознаменовался пересмотром форматов некоторых объектов коммерческой недвижимости.

В условиях самоизоляции и повышенного спроса проявились ограничения по масштабированию бизнеса и срокам исполнения заказов у компаний электронной коммерции. В будущем это приведет к развитию городской логистики и созданию складов «последней мили».

«Последняя миля» -наиболее затратный этап в логистической цепочке, заключающийся в доставке товара от места последнего хранения конечному потребителю. Склад «последней мили» должен быть расположен таким образом, чтобы процесс доставки конечного продукта не занимал более 30 минут. Поэтому по объективным причинам, складской объект должен располагаться в границах города.

В будущем мы видим возможность конверсии пространств части торговой недвижимости под городскую логистику, особенно тех торговых центров, которые не совсем удачно расположены с точки зрения доступности и не генерируют большой поток посетителей. Однако стоит отметить, что с технической точки зрения, многие торговые центры не обладают нужными требованиями и для их переоборудования в склады городской логистики пока нет готового решения. Поэтому в ближайшей перспективе массовое переформатирование торговых центров под городскую логистику ожидать не стоит.

Развитие электронной коммерции также требует развитие цифровой инфраструктуры и больших инвестиций в нее. Поскольку рынок ЦОД РФ ожидает планомерный рост из года в год (закон о хранении и обработке персональных данных россиян с использованием серверов, находящихся на территории России, ограничивает для компаний, работающих на территории РФ, возможности для использования мировых ресурсов, однако внутри границ страны таких ограничений нет), то, учитывая перспективы рынка, в настоящее время появляется все больше масштабных проектов по развитию дата центров.

Главным фактором, определяющим спрос на тот или иной объект и влияющим на его успешность, будет стоимость услуг (несомненно, вкупе с их качеством). Поэтому в перспективе ближайших нескольких лет определять цену и выигрывать конкуренцию будут компании, которые смогут оптимизировать себестоимость предоставляемых услуг.

В настоящее время ряд крупных мировых компаний обсуждает объединение своих научных центров для усовершенствования оборудования для дата

центров. И здесь очевидно, что крупные компании более гибкие в управлении своими затратами и имеют преимущества перед другими игроками рынка. Сеть ЦОД как бизнес-модель более устойчива и прибыльна, чем единичный проект.

Информация предоставлена отделом исследований и консалтинга Cushman & Wakefield.